Tην αυλαία της συγκέντρωσης στην τραπεζική αγορά ανοίγει η συμφωνία συγχώνευσης της Alpha Bank με τη Eurobank, στην οποία το Κατάρ θα έχει το ρόλο του στρατηγικού επενδυτή, που θα στηρίξει με κεφάλαια το νέο σχήμα.

Πρόκειται για μια κίνηση που δίνει δυναμική στον τραπεζικό κλάδο, ο οποίος πιέζεται πολλαπλώς και με ένταση, ειδικά τους τελευταίους μήνες, ενώ η συμμετοχή του κρατιδίου του Κατάρ μπορεί να αναδειχθεί ως σημαντική επένδυση για την ελληνική οικονομία σε μια περίοδο εξαιρετικά δύσκολη.

Η συμφωνία που επιτεύχθηκε έρχεται σε μια πολύ δύσκολη στιγμή για τις τράπεζες και τη χώρα και επιχειρεί να «απαντήσει» στην ανάγκη για μεγαλύτερα σχήματα στο χρηματοπιστωτικό κλάδο, ο οποίος βρίσκεται με την «πλάτη στον τοίχο».

Κυβέρνηση, τρόικα και φυσικά η Τράπεζα της Ελλάδος έχουν πολλάκις τονίσει ότι χρειάζεται συγκέντρωση στην τραπεζική αγορά, αλλά είναι εύλογο ότι η επιδείνωση των συνθηκών από πλευράς ρευστότητας και κεφαλαίων, όπως και η απτή «απειλή» του Ταμείου Χρηματοπιστωτικής Σταθερότητας έφεραν πιο κοντά τις δύο πλευρές.

Οι επίσημες ανακοινώσεις

Σήμερα το μεσημέρι, στην κοινή συνέντευξη Τύπου των δύο διοικήσεων, αναμένεται να ανακοινωθούν όλες οι λεπτομέρειες για το νέο σχήμα, το οποίο θα είναι η μεγαλύτερη τράπεζα στη ΝΑ Ευρώπη και η 25η σε μέγεθος σε ευρωπαϊκό επίπεδο.

Μέχρι αργά χθες το βράδυ πυρετώδης ήταν η προετοιμασία από τα στελέχη των δύο ομίλων προκειμένου να καθοριστούν στις λεπτομέρειές τους σε θέματα όπως η σχέση ανταλλαγής και συνακόλουθα η μετοχική σύνθεση, καθώς και ο σχεδιασμός για την κεφαλαιακή ενίσχυση που θα λάβει το νέο σχήμα και εκτιμάται περί το 1,75 δισ. ευρώ.

Τα διοικητικά συμβούλια των δύο τραπεζών σήμερα στις 9.30 το πρωί καλούνται να εγκρίνουν τη συμφωνία ώστε να ακολουθήσουν οι επίσημες ανακοινώσεις, ώς τις οποίες οι μετοχές δεν θα διαπραγματεύονται στο Χ.Α.

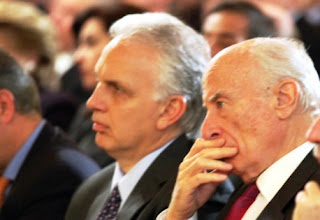

Η παρουσίαση του νέου σχήματος θα γίνει στις 2 το μεσημέρι στο «Χίλτον» από τον πρόεδρο της Alpha Bank, Γιάννη Κωστόπουλο, ο οποίος θα είναι και ο εκτελεστικός πρόεδρος της νέας τράπεζας, ενώ διευθύνοντες σύμβουλοι θα είναι οι σημερινοί CEO της Alpha Bank, Δημήτρης Μαντζούνης, και της Eurobank, Νίκος Νανόπουλος.

Σήμερα το απόγευμα, εξάλλου, θα γίνει η ανακοίνωση των αποτελεσμάτων εξαμήνου, στις 5.30 μ.μ. από την Eurobank και στις 6.30 μ.μ. από την Alpha Bank -μία ημέρα νωρίτερα από το αρχικώς καθορισμένο για τη δεύτερη- όπου θα γίνεται αναφορά στις επιπτώσεις από το roll over, ενώ οι τηλεδιασκέψεις που θα ακολουθήσουν θα δώσουν την ευκαιρία για ενημέρωση αναλυτών και θεσμικών σχετικά με τη σχεδιαζόμενη συγχώνευση.

Η ύπαρξη κλεισμένης συμφωνίας επιβεβαιώθηκε το μεσημέρι του Σαββάτου από υψηλόβαθμα στελέχη των δύο τραπεζών, καθώς, παρά τη φημολογία που κυκλοφορούσε από το απόγευμα της προηγουμένης, ελάχιστοι ήταν αυτοί που πίστεψαν σε μια τέτοια εξέλιξη μετά τις επανειλημμένες διαψεύσεις ανάλογων σεναρίων εδώ και πολλούς μήνες. Είναι ενδεικτικό ότι η φημολογία της Παρασκευής περιελάμβανε ακόμη και τις εκδοχές της συγχώνευσης της Εθνικής με μία από τις δύο τράπεζες.

Οι κ.κ. Κωστόπουλος και Λάτσης είναι συνομιλητές, ενώ τουλάχιστον μία φορά στο παρελθόν έφθασαν κοντά σε μια ανάλογη κίνηση.

Καταλύτης το Κατάρ

Το βέβαιο είναι ότι, όπως όλοι οι τραπεζίτες αυτή την περίοδο, προβληματίζονται έντονα για το μέλλον του συστήματος και επιχείρησαν να κρατήσουν οι ίδιοι τον έλεγχο του παιχνιδιού, διατηρώντας την πρωτοβουλία, ενώ η παρέμβαση του Κατάρ φαίνεται να είναι ο καταλύτης, αφού το νέο σχήμα, όπως και κάθε τράπεζα χωριστά, θα είχαν το αμέσως επόμενο διάστημα ανάγκη αύξησης κεφαλαίου.

Σήμερα αναμένεται να διευκρινιστεί ποιο θα είναι το ύψος της αύξησης, πληροφορίες μάλιστα κάνουν λόγο για 1,5 με 2 δισ. ευρώ, καθώς και ποια θα είναι η συμμετοχή του κρατιδίου του Κατάρ, το οποίο έχει μακρόχρονη μετοχική σχέση με την Alpha Bank από τον Ιούνιο του 2008 και ελέγχει, μέσω του Paramount Ηolding Limited, που αποτελεί τον επενδυτικό φορέα που εκπροσωπεί τα συμφέροντα της βασιλικής οικογένειας του Κατάρ, ποσοστό 4%.

Πληροφορίες επίσης κάνουν λόγο για απόκτηση από το Κατάρ περί του 20% και άνω της νέας τράπεζας και ενώ πηγές από την τραπεζική αγορά εκτιμούν ότι τα αραβικά κεφάλαια θα ανέρχονται καταρχάς σε 500 εκατ. ευρώ, άλλες πηγές αναφέρουν ότι η επένδυση μπορεί να φθάσει στην πορεία τα 2 δισ. ευρώ.

Κεφαλαιακή ενίσχυση

Σύμφωνα με το Reuters, η κεφαλαιακή ενίσχυση ανέρχεται σε 1,75 δισ. ευρώ, εκ των οποίων το 1,25 δισ. ευρώ θα προκύψει από αύξηση με μετρητά και 500 εκατ. ευρώ από μετατρέψιμο ομολογιακό. Στην αύξηση κεφαλαίου θα μετάσχουν και οι βασικοί μέτοχοι των δύο τραπεζών, η οικογένεια Κωστόπουλου, η οποία ελέγχει το 9% της Alpha Bank, και το EFG Group το 44,5% της Eurobank, ώστε πλέον θα υπάρχουν τρεις μετοχικοί πόλοι στη νέα τράπεζα.

Η πρωτοβουλία των δύο τραπεζών προέκυψε από το συνδυασμό εξελίξεων που έκαναν τον τραπεζικό κλάδο εξαιρετικά ευάλωτο: καταρχάς, η συνεχής κατακρήμνιση των μετοχών τις έχει οδηγήσει σε απαξίωση, ώστε και οι αναγκαίες αυξήσεις κεφαλαίου θα ήταν δύσκολο να πραγματοποιηθούν. Είναι ενδεικτικό ότι οι δύο τράπεζες μαζί είχαν κεφαλαιοποίηση κάτω των 2 δισ. ευρώ στο κλείσιμο της Παρασκευής, ενώ διαμορφώθηκε στα 5,26 δισ. ευρώ για τις τέσσερις μεγαλύτερες.

Οι απομειώσεις από τα χαρτοφυλάκια ομολόγων, οι οποίες εκτιμώνται στα 5 δισ. ευρώ συνολικά και θα αποσαφηνιστούν από σήμερα στα αποτελέσματα εξαμήνου, οι αυξημένες προβλέψεις, που αναμένεται να προκύψουν από τα ευρήματα της Blackrock στα δανειακά χαρτοφυλάκια, και η ανάγκη σε κάθε περίπτωση διατήρησης δείκτη core tier I πάνω από το 10% δείχνουν ξεκάθαρα το δρόμο των αυξήσεων κεφαλαίου.

Πωλήσεις θυγατρικών

Οι κινήσεις απομόχλευσης, μέσω πώλησης θυγατρικών ή άλλων στοιχείων ενεργητικού, δεν επαρκούν για να καλύψουν τις ανάγκες αυτές τη στιγμή που η «πόρτα» του Ταμείου Χρηματοπιστωτικής Σταθερότητας έχει ανοίξει διάπλατα, όπως επεσήμανε μόλις στο τέλος της προηγούμενης εβδομάδας ο υπουργός Οικονομίας, Ευάγγελος Βενιζέλος.

Ηταν χαρακτηριστική η διευκρίνιση του κ. Βενιζέλου ότι το Ταμείο θα συμμετάσχει με κοινές μετοχές στις τράπεζες που θα εισέλθουν, κάτι το οποίο οδηγεί στην κρατικοποίηση. Σε μια τέτοια εξέλιξη χάνεται πλήρως ο έλεγχος της τράπεζας και η τύχη της εξαρτάται από τις «διαθέσεις» του Ταμείου, το οποίο μέσα σε ορίζονται διετίας υποχρεούται να αναζητήσει αγοραστή.

Το Κατάρ είναι εύλογα ο κρίσιμος παράγοντας που θα εισφέρει νέα κεφάλαια και κάνει τη διαφορά στη συνένωση των δύο τραπεζών. Η δημιουργία μεγαλύτερων σχημάτων είναι ο δρόμος που έδειχνε εδώ και καιρό η Τράπεζα της Ελλάδος και πρόκειται για εξέλιξη την οποία βλέπει θετικά η κυβέρνηση, καθώς γίνεται μια «κίνηση προς τα εμπρός» για την οικονομία και υλοποιείται μια ξένη επένδυση που δίνει ψήφο εμπιστοσύνης στον τραπεζικό κλάδο. Στο πλαίσιο αυτό, ώθηση αναμένεται να δοθεί και στη χρηματιστηριακή αγορά, επαναφέροντας στο προσκήνιο τη συγκέντρωση των τραπεζών και πυροδοτώντας και άλλες κινήσεις.

Τραπεζικοί παράγοντες επισημαίνουν ότι η συνένωση Alpha Bank - Εurobank δεν λύνει αυτομάτως το κρίσιμο πρόβλημα της ρευστότητας, τη στιγμή που οι ελληνικές τράπεζες εξαρτώνται πλήρως από την Ευρωπαϊκή Κεντρική Τράπεζα ενώ το νέο σχήμα εξαρτάται και από το ελληνικό δημόσιο, έχοντας προνομιούχες μετοχές ύψους 1,94 δισ. ευρώ.

Παράλληλα, οι συνέργειες μεταξύ δύο μεγάλων πιστωτικών ιδρυμάτων θα προκύψουν κατ' ανάγκην από συνέργειες στο κόστος και άρα κλείσιμο καταστημάτων που αλληλοκαλύπτονται, συγχώνευση κεντρικών υπηρεσιών και συνακόλουθη μείωση προσωπικού.

Στήριξη της οικονομίας

Η συγχώνευση των δύο τραπεζών πρέπει να συνοδεύεται από ένα επιχειρησιακό και κοινωνικό σχέδιο που θα διασφαλίζει τη στήριξη της πραγματικής οικονομίας, την απασχόληση των εργαζομένων και τη βιωσιμότητα των τραπεζών και ταυτόχρονα θα εγγυάται την επιτυχή έκβαση αυτών των επιχειρηματικών κινήσεων, επισημαίνει σε ανακοίνωσή της η ΟΤΟΕ Να μην υπάρξουν απολύσεις και να μην ανατραπούν συμφωνίες που έχουν υπογραφεί με τη διοίκηση ζητεί και το σωματείο εργαζομένων στη Eurobank.

Αμυντικού χαρακτήρα κίνηση θεωρεί τη συγχώνευση ο Συνασπισμός και τονίζει την αναγκαιότητα για τη δημιουργία ισχυρού δημόσιου τραπεζικού πυλώνα. Σε ανακοίνωσή του ο ΣΥΝ αναφέρει ότι η συγχώνευση δεν πρέπει σε καμία περίπτωση να γίνει αφορμή για την απώλεια θέσεων εργασίας στις συγκεκριμένες τράπεζες.

Αναμένονται οι κινήσεις του ανταγωνισμού

Το επόμενο βήμα της Εθνικής Τράπεζας είναι βασικό ζητούμενο για την τραπεζική αγορά, μετά τη συμφωνία μεταξύ Alpha Bank και Eurobank.

Ο διευθύνων σύμβουλος της τράπεζας ήταν ενδεχομένως ο πιο ένθερμος υποστηρικτής της συνένωσης δυνάμεων και το απέδειξε με την πρόταση προς την Alpha Bank.

Μια ανάλογη πρωτοβουλία με αποδέκτη τη Eurobank πιθανώς να είχε πραγματοποιηθεί, εάν το μεγάλο ποσοστό του Ομίλου Λάτση στην τράπεζα δεν θα κατέληγε σε σημαντική συμμετοχή του στο νέο σχήμα, με τις πολιτικές παραμέτρους που αυτό θα είχε.

Ο κ. Ταμβακάκης, o οποίος γνώριζε την εξέλιξη, εξετάζει με τους συνεργάτες του τα δεδομένα, όπως και τα επιτελεία των άλλων τραπεζών. Η Εθνική, πάντως, έχει λόγο θεωρείται από παράγοντες της τραπεζικής αγοράς ως ένας πιθανός στόχος για την Εθνική, ενώ, όσον αφορά στην Τράπεζα Πειραιώς , επανέρχονται σενάρια περί προσέγγισης με τη Marfin.

Θετικά είδε τη συμφωνία ο διεθνής Τύπος, όπως για παράδειγμα οι Financial Times, που αναφέρουν ότι ο στόχος είναι να γίνει η συγχώνευση έως το τέλος του έτους και το ενιαίο σχήμα να προχωρήσει σε αύξηση μετοχικού κεφαλαίου στις αρχές του 2012.

Στην ιστοσελίδα της Wall Street Journal, αναφέρεται ότι πρόκειται για φιλική συγχώνευση, με στόχο τη δημιουργία μιας τράπεζας - σημείου αναφοράς τόσο για την Ελλάδα όσο και για τη ΝΑ Ευρώπη και επισημαίνεται ότι η Alpha Bank, που θεωρείται από τις πλέον συντηρητικές τράπεζες της Ελλάδας, είναι ισχυρότερη στην επιχειρηματική τραπεζική, ενώ η Eurobank ειδικεύεται στη λιανική τραπεζική.

Η συμφωνία θα πυροδοτήσει περαιτέρω κινήσεις στην τραπεζική αγορά, εκτιμά το Reuters, ενώ, στο Bloomberg, αναλυτής της UBS δηλώνει ότι θα είναι ευπρόσδεκτη από την αγορά, τις εποπτικές αρχές και την κυβέρνηση, καθώς θα μπορούσε να ανοίξει εκ νέου στις δύο τράπεζες την πόρτα της διατραπεζικής αγοράς και, πιθανώς, και ιδιωτών επενδυτών.

Μέχρι το τέλος του έτους

Η συγχώνευση αναμένεται να ολοκληρωθεί ώς το τέλος του έτους και θα οδηγήσει στη δημιουργία μιας τράπεζας με ενεργητικό της τάξης των 150 δισ.ευρώ, καταθέσεις ύψους 80 δισ.ευρώ και περίπου οκτώ εκ. πελάτες σε δέκα χώρες, με τις συνέργειες να υπολογίζονται μεταξύ 2,5 και 3,5 δισ.ευρώ.

Aυτό που τονίζεται από στελέχη των δύο τραπεζών είναι το μέγεθος που προκύπτει, σε συνδυασμό με την ενίσχυση από το Κατάρ, το οποίο έχει συμμετοχές σε τράπεζες όπως η Credit Suisse και η Βarclays, δίνει τη δυνατότητα στην τράπεζα να στηρίξει αποτελεσματικότερα την ελληνική οικονομία, όπως και ιδιώτες και επιχειρήσεις αλλά και τις επιχειρήσεις που δραστηριοποιούνται στη ΝΑ Ευρώπη όπου θα είναι ο μεγαλύτερος τραπεζικός όμιλος.

Ειδικά στις διεθνείς δραστηριότητες, παρουσιάζεται ευκαιρία ανάπτυξης συνεργειών και εξορθολογισμού, κάτι που οι εγχώριοι όμιλοι επιδίωκαν έτσι και αλλιώς προκειμένου να διατηρήσουν την παρουσία τους και να αξιοποιήσουν τις προοπτικές των τοπικών αγορών, παρά τις συνθήκες κρίσης. Alpha και Eurobank πραγματοποιούν κινήσεις περικοπής του κόστους ενώ η δεύτερη έχει συνάψει στρατηγική συμμαχία στην Πολωνία, κρατώντας ένα ποσοστό στην θυγατρική της και κάτι ανάλογο επιδιώκει στην Τουρκία.

Σε πρόσφατη έκθεσή της η Deutsche Bank επιχείρησε μια αποτίμηση των ωφελειών από τις συγχωνεύσεις μεταξύ ελληνικών τραπεζών με βάση διαφορετικά υποθετικά «ζευγάρια». Οσον αφορά τη συνένωση Alpha -Eurobank εκτιμά ότι θα έδινε συνέργειες στο κόστος ύψους 89 εκατ. ευρώ και συνολική αξία συνεργειών ύψους 891 εκατ. ευρώ.

Ο ίδιος συνδυασμός θα κατέληγε, σύμφωνα με τους αναλυτές της γερμανικής τράπεζας, σε συνολικό ενεργητικό 143,3 δισ. ευρώ, δάνεια 95,28 δισ. ευρώ και δείκτη δανείων προς καταθέσεις στο 125%, ενώ η έκθεση σε κρατικά ομόλογα θα ανέρχεται σε 14,26 δισ. ευρώ. Ο δείκτης core tier I, χωρίς τις προνομιούχες μετοχές, θα διαμορφωθεί στο 9,1% και μαζί με τις προνομιούχες, στο 11,2%.

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου

Σημείωση: Μόνο ένα μέλος αυτού του ιστολογίου μπορεί να αναρτήσει σχόλιο.